|

| 博客來購買連結請點我😊 |

緣起

《金錢心理學》為Azazon商業理財類百大暢銷書,在國內書店排行也是榜上有名。有幸一讀,覺得內容甚是精采,推薦給對於金錢、理財與行為財務學相關知識有興趣的朋友。

本書作者為Dan Ariely與Jeff Kreisler,Dan是杜克大學心理學與行為經濟學教授,而Jeff則是律師轉行的財經專欄作家。也因為這樣的背景,導致本書內容紮實而豐富,運用多項心理學理論,去解釋我們種種「不理性」的消費行為。

然而整本書的易讀性很高,我想是因為Jeff身為專欄作家,幽默風趣的口吻,加上許多生動的故事、實例,所潤飾的效果。

整體而言本書與《習慣致富》一書有些許重疊的概念(ex: 延遲享樂),不過論述的面向有差別,我認為兩本書都非常值得一讀。

心理帳戶Mental accounting

這是我們花錢時的一種思考方式,這種思維和實際價值沒有甚麼關聯性。

作者舉了一個實例這樣說明心理帳戶:

- 狀況1:你剛花了100元美元買票,打算看一齣百老匯新劇。開演當天到了劇院,打開皮夾才發現票券不見了。這時你會不會再買一張呢?大多數人不會。如果問問願意再花100元買另一張票的人,大多數人會回答那晚觀賞音樂劇花了200元。

- 狀況2:你沒有事先買票,決定到現場再買票。抵達戲院後,發現原本在皮夾裡的2張百元大鈔遺失了一張。不過還好,還有1張100元。這時大多數人會選擇買票進去看戲。如果問這些進場看戲的人,當晚音樂劇花了多少錢,大多數人會回答100元。

你可能會認為,這種心理帳戶的邏輯相當合理,到底哪裡錯了?

從完全理性的角度來看,我們的支出決定,不該受到想像中的預算帳戶影響,但我們的支出決定,卻總是受到想像中的預算帳戶影響。

我個人認為比較生活化的舉例會是:某日你玩刮刮樂,飛來橫財中了一筆獎金,你很可能會拿這筆獎金來做為「購買奢侈品、享樂的錢」;然而今天金錢來源是你的固定性薪資收入時,你可能就會拿這筆錢來支付帳單。

這就是我們心理上一種想像出來的預算帳戶,它很多時候會說服我們花錢。

定錨效應Anchoring effect

我們讓無關的資訊,影響了決策流程。定錨效應危險的地方在於,那些不適當的起點,可能就此演變成未來決策的基礎。

這個效應其實常常出現在我們的生活中。當你想要買房子,在物色、尋找中意的物件時,房屋的賣方透過房仲所開的售價(譬如說2000萬),很可能直接產生定錨效應,影響了後續的議價的決策過程,而我們時常也很難真正準確地評估一間房產的真實價值。

另外常常看到定錨效應的地方,是出入股市的新手、菜雞們最喜歡問的一個問題「現在股價這麼高,我可以進場投資嗎?」

其實這個問題本身就是一個大哉問。對於一個無法正確評估一間公司基本面的價值的股市新手,往往就會利用股市過去的績效,去預測未來的走勢。

例如2017年時很多人會說:「台灣50(0050)的股價80元很貴,是在相對高點,要等到跌下來再買。」然而到了2020年,這群人還是會說:「0050的股價103元很貴,是在相對高點,要等到跌下來再買。」

這就是因為定錨效應,讓我們只是單純地拿現在的股價和過去相比,而產生的認知與看法。要做價值評估或是投資策略的擬定,還是要避開這樣的盲點,廣泛收集各項數據,才是正解。

確認偏誤confirmation bias

我們用確認自身成見和期望的方式,來詮釋新資訊,或是用確認以往決策正確的方式來做出新決策。

過去,我們曾經做出一項財務決策,往往會認為那是最佳決策,然後尋找資料證明,進而肯定並讚賞那項決策。於是該決策遭到強化,不論現在或未來,我們很容易仿效那項決策。

突破定錨

其實我們並不知道那些東西對我們而言是值得的,或是價值多少。我們太容易不自覺地受到建議價格(定錨點)的影響,了解這點後,應該讓我們更深切了解到評估價值有多麼難。

就因為評估價值太難了,所以我們會尋求協助,但往往求助於自身經驗,不論自己以往的價值評估決策有多麼明智或多不明智。

我們站在「巨人」的肩上,儘管那些巨人是我們本身犯下的大錯。

所以,作者給了一個忠實的建議:「別相信你所有的思考。」

敝帚自珍效應Endowment effect

我們會高估自己擁有的東西的價值。在大多數的真實交易中,物件擁有人對物件的評價,總是高於買方的評價。

對一物件的所有權,不論這所有權是如何產生的,導致了我們高估價值。

所以厲害的廣告文案就像魔術師一樣,會讓人感覺好像擁有了廣告商品—好像已經開著那部車、正在和家人度假。這樣的連結創造了虛擬的所有權感,讓我們提高付費購買商品的意願。

損失趨避Loss aversion

我們對於得與失的評價有所不同,失去的痛帶給我們的感受,強過獲得的快樂,而且兩者差距可不小,約莫兩倍。

由於損失趨避,當我們以短期觀點來看股市投資,就會感到不安、嫌惡;相反地,若我們能以長期觀點來看,感覺就會比較良好,更願意冒險。

兩位作者提出一個更好的方法:「乾脆別去看我們的投資。」若我們對不時的小波動很敏感,一個不錯的方法是做出長期的投資決策,然後堅持這項決策,別讓損失趨避傾向影響我們,進而做出魯莽的行動。

我們儘量一年只檢視一次投資組合,因為我們認知到自己的不理性,我們知道,如果要和不理直接對戰的話,輸的會是我們,所以就乾脆避免對戰。

用腦袋花錢

- 說到財務決策,重要的考量應該是機會成本、這筆購買的實際益處,以及從這筆消費獲得的實際享樂,相較於可以花用這筆錢的其他方式。

- 我們可以把錢轉化為時間:這筆錢相當於多少小時的工資,或多少個月的薪資?意即,得做多少工作,才能賺得購買此事物所需花飛的錢?

- 我們應試著別用百分率來思考,當呈現給我們的資料是百分率形式時(如投資基金管理費1.5%),就應該多花點功夫,算出這百分率實際上代表多少錢。

- 所有的錢都是屬於「我們的錢」這個總帳戶。當我們發現自己正在揮霍特定「類別」的錢時(只因為心理上把錢歸為"獎金"或"贏得的錢",而感覺可以揮霍時),必須暫停下來,提醒自己,錢就是錢,無分類別。

- 我們應當謹慎且懷疑看待最新金融科技與機制,尤其是那些旨在讓我們付款時更輕鬆、容易,不需要花太多時間與注意力的機制。

- 我們應該不時停下腳步,思考及質疑本身的長期習慣(ex:記帳);那些未能從自身的消費史中學習的人,必然會重蹈覆轍。

和未來的自己建立情感連結

比起告訴你自己將在二十年後退休,不如告訴你自己,「你的退休日期是2037年10月18日」,更可能使你開始為退休生活儲蓄,因為明確的日期使未來變得更鮮明、具體、真實,具有關聯性。

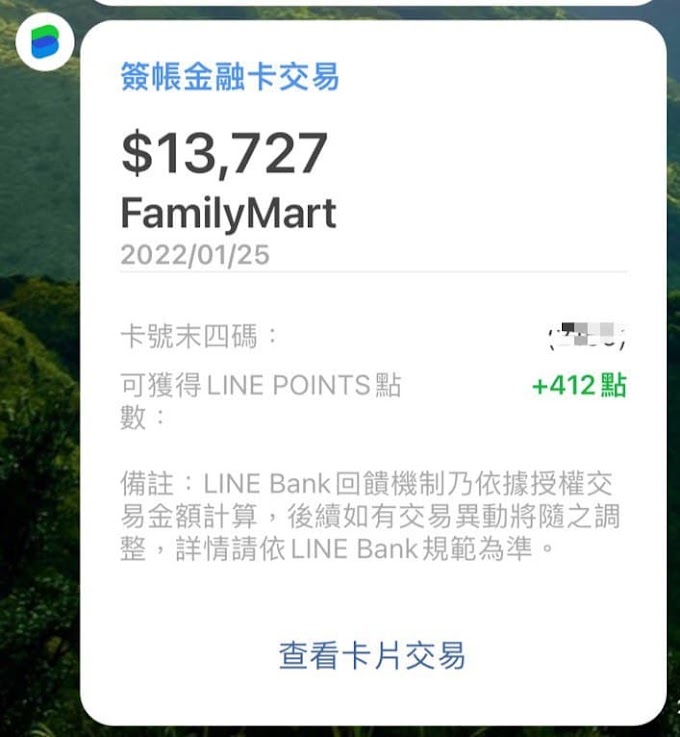

把錢存到其他帳戶,欺騙自己一下

大多數人的生活型態:有固定所得(薪水、股利等),有一些固定支出(房子、交通、保險等),其餘則是所謂的裁量性經費。通常,我們會視活期存款帳戶的餘額來決定裁量性經費與支出,當餘額較少,我們就會限制自己的消費行為;餘額較多時,就會消費的更多。

我們可以從帳戶多轉一點錢到儲蓄帳戶,或是刻意把餘額降到很低,使用我們"認為"自己變窮了,因而限縮消費。

我們可以利用人類的認知惰性(cognitive lazines),把部分的錢「藏」起來,就能減少支出。

《延伸閱讀 - 【銀行帳戶管理術】我有使用的各家銀行帳戶整理、分享》

以上,大略對本書內容做個心得記錄,分享給大家。

最後用書中的一句話作為結尾:

別事事質疑,應該享受生命,但應該質疑那些最可能導致長期傷害的金錢決策。

0 留言